Wie verbuche ich Reverse Charge und innergemeinschaftlichen Erwerb für BMD?

Erfahren Sie, wie Sie Reverse Charge und innergemeinschaftlichen Erwerb in Finmatics für BMD korrekt erfassen. Setzen Sie Steuerwerte auf 0 für den Export.

Was sind Reverse Charge Buchungen?

Reverse Charge bezeichnet die Umkehr der Steuerschuld. Hierbei schuldet nicht der Leistungserbringer, sondern der Leistungsempfänger die Umsatzsteuer an das Finanzamt. Dies ist häufig bei grenzüberschreitenden Dienstleistungen oder dem innergemeinschaftlichen Erwerb (i.g.E.) der Fall.

Welche Einstellungen muss ich in Finmatics vornehmen?

Da die BMD-Software die Steuerberechnung für Reverse Charge Fälle automatisch beim Import des Belegs durchführt, müssen die Steuerwerte in Finmatics neutralisiert werden. Dies verhindert, dass beim Export der Belege in die BMD eine doppelte Steuerberechnung oder Differenzen entstehen.

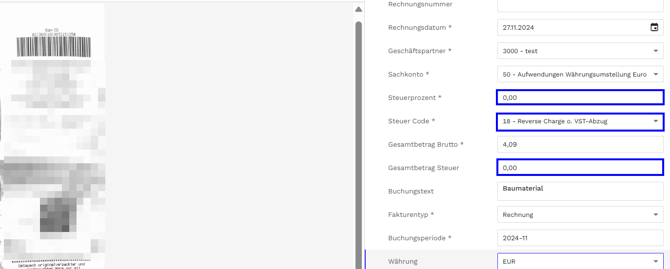

Gehen Sie in der Finmatics Erfassungsmaske für solche Belege wie folgt vor:

- Wählen Sie im Feld Steuercode den passenden Code für Reverse Charge oder i.g.E. aus.

- Tragen Sie im Feld Gesamtbetrag Steuer den Wert

0,00ein. - Tragen Sie im Feld Prozent Steuer den Wert

0,00ein.

Der korrekte Steueranteil wird beim Export basierend auf dem Nettobetrag und dem Steuercode automatisch von BMD berechnet.

Wie gehe ich bei Belegen ohne Steuer vor?

Sollten Sie Fragen zur generellen Verarbeitung von Steuersätzen oder echten steuerfreien Belegen haben, finden Sie weitere Details im Artikel Wie werden Steuersätze in Finmatics verarbeitet?.